لات در فارکس

شما با استفاده از مجموعه مقالات آموزش فارکس و کریپتو در سایت ارگ تجارت میتوانید درباره مفاهیمی همچون مفهوم لات و لوریج در فارکس آشنا شوید.

فارکس معمولاً در مقادیر خاصی به نام لات Lot یا اساساً تعدادی واحدهای ارزی که خرید و فروش میکنید معامله میشود.

مقادیر زیادی از واحدهای اندازهگیری وجود دارد که میتوانید یک جفت ارز را در فارکس معامله کنید.

از آنجایی که اندازه لات تاثیر مستقیم بر ریسک معاملاتی که میکنید، دارد بنابراین اولین چیزی است که باید قبل از تخمین و شناسایی نقاط ورود یا خروج در معاملات خود کاملاً آن را درک کنید. حتی اگر بهترین استراتژی معاملاتی هم داشته باشید باز ممکن است شکست بخورید.

برای معامله در فارکس، باید اندازه لاتهایی را که بروکرها ارائه میدهند، دقیقا بدانید. در حرفه معاملاتی خود با اندازههای مختلف لات روبرو میشوید و دانستن اینکه چقدر پول برای سرمایهگذاری نیاز دارید و ارزش پیپ در هر اندازه لات برای موفقیت شما در معاملات ارزی ضروری است.

در درسهای قبلی مفهوم پیپ در فارکس را یاد گرفتید و حالا میدانید که تغییرات ارزش یک ارز نسبت به ارز دیگر با پیپ اندازهگیری میشود، که درصد بسیار بسیار کمی از ارزش یک واحد از آن ارز است.

برای سود بردن از این تغییر کوچک در ارزش، باید مقادیر زیادی از یک ارز خاص را معامله کرد تا سود یا زیان قابل قبول شود. چون به طور معمول نوسانات در بازار ارزهای خارجی بسیار کم است و انجام معامله با حجم کم توجیه ندارد.

لات چیست؟

Lot واحد اندازهگیری حجم معاملات در فارکس است.

مثلا برای خرید کفش میگویید یک جفت کفش میخرید. واحد مبنای محاسبات در فارکس نیز لات نامیده میشود.

تعریف لات استاندارد

هر یک واحد لات استاندارد برابر با یکصد هزار واحد ارز پایه است.

مثال اگر یک لات EUR/USD خریداری کنید، در حقیقت 100،000 واحد از ارز پایه که یورو است خریداری کردید. به بیان سادهتر یعنی 100 هزار یورو خرید کردید. برای سادگی کار، به این حجم معامله، یک لات استاندارد گفته میشود.

محاسبه لات سایز

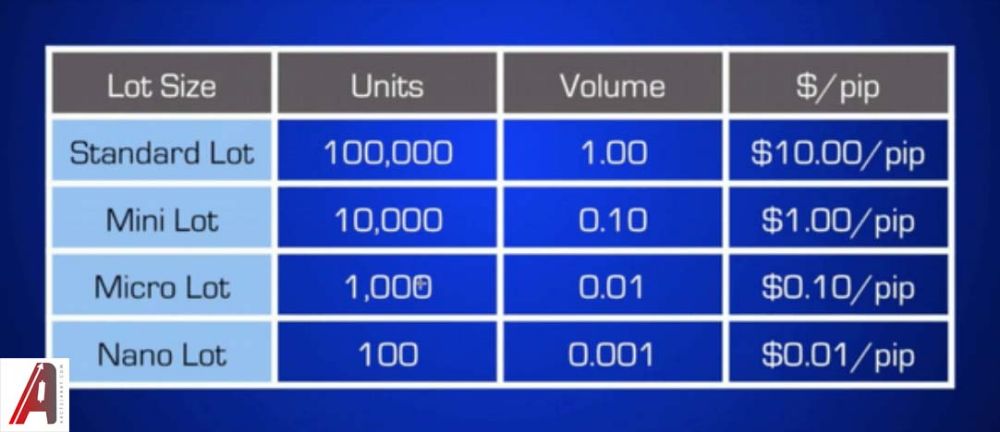

چهار نوع استاندارد لات تعریف شده است

یک لات استاندارد معادل 100000 واحد ارز پایه است.

لات مینی 10 درصد لات استاندارد یا 10000 واحد ارز پایه است.

لات میکرو 1 درصد از لات استاندارد 1000 واحدی ارز پایه است.

لات نانو 1/0 درصد از لات استاندارد 100 واحدی ارز پایه است.

معاملهگران عموما معاملات خود را در واحدهایی کوچکتر از لات استاندارد انجام میدهند .

مثال بالا را به یاد داشته باشید در جفت ارز EUR/USD خواهید دید

اگر با یک لات استاندارد معامله کنیم، هر پیپ تغییر 10 دلار سود یا زیان در پی دارد.

اگر با یک مینی لات معامله کنیم، هر پیپ تغییر 1 دلار سود یا زیان دارد.

اگر یک میکرولات معامله کنیم، هر پیپ 0.10 سود یا زیان درپی دارد.

اگر یک نانو لات معامله کنیم، هر پیپ نوسان تنها 0.01 دلار سود یا زیان دارد.

لوریج چیست؟

یک تریدر با نقدینگی کم نمیتواند در معاملات سود زیادی کسب کند لوریج یا اهرم راه حلی مناسب برای این مساله میباشد.

اهرم یک ابزار قدرتمند معاملاتی است که به سرمایهگذاران کمک میکند با استفاده از استراتژی معاملاتی خود مقدار معینی از پول مورد نیاز برای سرمایهگذاری بیشتری داشته باشند. و با استفاده درست از آن بتوانند میزان سرمایه خود را به راحتی افزایش داده و سود کسب نمایند.

به طورکلی، تریدر میتواند به کمک بروکرها، معاملاتی بیشتر از موجودی حساب معاملاتی خود انجام دهد.

مثلا میزان سرمایه فعلی شما 10دلار است و اگر بخواهید با این مبلغ بدون اهرم معامله کنید سود کمی دارد اما زمانی که تصمیم دارید از لوریج در معاملات استفاده کنید، بروکر به شما مقادیر بیشتری را اعتبار میدهد.

لوریج در فارکس

لوریج یا اهرم به معنای استفاده از پول قرض گرفته شده از بروکرها تحت عنوان سرمایه اولیه، برای سرمایهگذاری و معاملات در بازار ارز، سهام یا اوراق بهادار است.

مفهوم اهرم در معاملات فارکس بسیار رایج است. شما با وام گرفتن از یک بروکر، میتوانید در معاملات ارزی با حجم بیشتری سرمایهگذارای کنید.

یک تریدر معمولی برای انجام معاملات ممکن است مبلغ زیادی برای سرمایهگذاری نداشته باشد بنابراین بروکرها این فرصت را در اختیار معامهگران قرار میدهند اما بایستی درباره استفاده از این فرصت بسیار حساس و دقیق باشد زیرا مانند چاقوی دو لبه تیز است.

اما چرا بروکرها به شما اعتبار سرمایه میدهند؟

کارگزارن از معاملات و نوسان گیری های شما کمیسیون یا اسپرد دریافت میکنند و هرچه حجم معاملات شما بیشتر باشد کمیسیون بیشتری خواهند گرفت، پس وقتی به شما قرض میدهند شما حجم معامله بالاتری خواهید داشت و در نتیجه سود بروکر نیز بیشتر خواهد شد.

اهرم در معاملات چگونه کار می کند؟

برای درک بهتر مفهوم ضریب اهرم، ابتدا باید در مورد مارجین صحبت کنیم. مارجین مقدار پولی است که کارگزار از شما میخواهد که به عنوان ضمانت یا وثیقه برای حساب خود سپردهگذاری کنید.

در فارکس، بروکرها در ازای پولی که به شما قرض میدهند، مبلغی را به عنوان مارجین نزد خود نگه میدارند تا اطمینان حاصل کنند که شما میتوانید ضرر احتمالی ناشی از پوزیشن های خود را پوشش دهید.

معاملهگران از لوریج در معاملات مارجین استفاده میکنند یعنی مقادیر قابل توجهی از سرمایه را براساس نیازهای مارجین اولیه وام گرفته و میتوانند حتی بیشتر از معاملات موفق خود به دست آورند.

مقادیر اهرمی

در اهرم معمولاً مقدار ثابتی سرمایه داده میشود که می تواند در بروکرهای مختلف متفاوت باشد. هر کارگزار براساس قوانین و مقررات خود میزان مشخصی از اهرم را ارائه میدهد.

برخی از نسبت های اهرمی معمولی عبارتند از

اهرم 1به 50

اگر شما 1 دلار در حساب خود داشته باشید میتوانید معاملهای به ارزش 50 دلار انجام دهید .به عنوان مثال، اگر شما 500 دلار سپردهگذاری کنید، میتوانید مبالغی تا 25000 دلار در بازار معامله کنید.

اهرم 1 به 100

اگر شما یک دلار دارید میتوانید معاملهای به ارزش 100 دلار انجام دهید. این نسبت معمولا یک لات استاندارد است . حداقل سپرده معمولی 2000 دلار برای یک حساب استاندارد به شما امکان داشتن 200000 دلار را میدهد.

اهرم 1 به 200

به ازای هر 1 دلاری که در حساب خود دارید، میتوانید معاملهای تا سقف 200 دلار انجام دهید. این نسبت مقدار معمولی اهرمی است که در یک حساب مینی لات ارائه میشود.

حداقل سپرده معمولی در چنین حسابی حدود 300 دلار است که میتوانید تا 60000 دلار با آن معامله کنید.

اهرم 1 به 400

به ازای هر 1 دلاری که در حساب خود دارید، می توانید معاملهای به ارزش 400 دلار انجام دهید. برخی از کارگزاران این نسبت را در حساب های کوچک ارائه میدهند.

در استفاده از اهرم 1 به 4 بسیار احتیاط کنید کسی که 300 دلار در یک حساب فارکس واریز میکند و سعی میکند با این اهرم معامله کند، در کمترین زمان ممکن است سرمایه خود را از دست بدهد.

نکته مهم

ابزار قدرتمند لوریج را فقط حرفه ایها در معاملات مارجین استفاده میکنند و البته چنین معاملاتی بسیار ریسک بالایی دارند پس لطفا و لطفا قبل از استفاده از لوریج دانش و تجربه و مهارت کاملتری را کسب کنید.

معاملهگران حرفهای معمولا با اهرم بسیار پایین معامله میکنند. و اهرمهای پایین ریسک کمتری دارد و از سرمایه در برابر معاملات ضرر ده محافظت میکند

به خاطر داشته باشید ابزار اهرم گزینهای است برای کسب سود بیشتر بنابراین اجباری ندارید فعلا از آن استفاده کنید و کاملا اختیاری است.

مزایای لوریج

افزایش سود معاملات

لوریج امکان کسب سود بیشتری را در فارکس به سرمایه گذاران میدهد به این معنی که تریدرها با اهرم می توانند با حداقل تلاش نتیجه بیشتری از سود داشته باشند.

به عنوان مثال، یک معاملهگر فارکس که فقط مبلغ هزار دلار در حساب خود دارد، میتواند با کمک اهرم ها، با پنجاه هزار دلار در فارکس معامله کند.

افزایش بهره وری سرمایه.

اهرم علاوه بر افزایش سود میتواند در مدت زمان طولانی کارایی و بازدهی سرمایه شما را نیز بیشتر کند.

معاملات اهرمدار فارکس از زمان پیشی میگیرد یعنی اگر یک معامله معمولی داشته باشید که نتیجه آن مقدار مشخصی سود مثلا در 3 ماه است، با اهرم میتوانید در عرض چند دقیقه به آن مبلغ برسید.

چنین معاملاتی در چندین نوبت در معاملات آتی، بازدهی سرمایه گذاریی شما را بسیار زیاد میکند .

معایب لوریج

ریسک بالا و ضررهای سنگین

نکته بسیار قابل توجه این است که معاملات لوریج ممکن است خسارات سنگینی به بار بیاورد. بدین معنی که اهرم میتواند آسیب زیادی به معامله و به طور کلی حساب یک معاملهگر وارد کند.

ممکن بسیاری از تریدرها هنگام معاملات اهرمی سود قابل توجهی دریافت کنند اما اگر تجزیه و تحلیل آنها غلط باشد یا برعکس آن اتفاق بیوفتد به نه تنها به همان مقدار بلکه خیلی بیشتر ضرر میکنند.

به عنوان مثال، ضرر 1/0 درصدی در معامله بیست هزار دلاری با استفاده از اهرم 100:1 در هر معامله، بیش از آنچه تصور میکنید هزینه جبرانناپذیری در بردارد.

با اهرم ها همیشه بدهکارید

تریدری که معاملات اهرم در فارکس انجام میدهد اصطلاحا بدهکار است چون مستلزم پرداخت وام اصلی به بروکر هاست.

چه به عنوان معاملهگر فارکس، در پایان یک روز معاملاتی در یک معامله موفق باشید یا نه باید هزینه اهرم یا پول وام گرفته شده را پس بدهید و مبلغ اهرم به طور خودکار از حساب برداشت میشود.

به خاطر داشته باشید که بروکر ها همیشه منتظر سود خود هستند و باید خواستههای آنان را در پایان معامله برآورده کنید. حتی اگر ضرر کنید.

محاسبات لوریج با توجه به بهره انجام میشود و بسته به نرخ تعیین شده توسط کارگزار، برای معاملات به صورت روزانه اعمال میشود.

بهترین میزان لوریج در فارکس چقدر است؟

معاملات لوریج در آغاز بسیار وسوسهانگیز و هیجانانگیز میباشد به این معنی که ناخودآگاه میخواهید از بالاترین مقادیر اهرم استفاده کنید

چنین هیجاناتی را تریدرهای تازه کار بسیار تجربه میکنند و میخواهند در سریعترین زمان ممکن پول بیشتری به دست بیاوردند بنابراین به معاملات اهرم دار روی میآورند.

اما بهتر است بدانید که معاملات اهرمی بالا قطعا بهترین راه برای رشد سود شما نیست پس قطعا بهترین راه این است که تا زمانی که به مبانی و اصول اولیه معاملات لوریج تسلط کافی پیدا نکردهاید وارد چنین معاملاتی نشوید.

به تریدرهای مبتدی توصیه میکنیم در ابتدای راه علاوه بر داشتن استراتژی مناسب، عاقلانه است که برای رشد سود و سرمایه خود از نسبتهای اهرمی یا مقادیر پایین اهرمی استفاده نمایید.

بهترین اهرم برای 100 دلار کدام است؟

برای شروع بهتر است 100 دلار سرمایهگذاری کنید تا ببینید آیا مهارت شما در دست و پنجه نرم کردن با بازار کافی است یا نه؟

خبر خوبی نیست اما بهتر است بدانید حدود90 درصد از تریدرها در روزهای اول معاملات فارکس ضرر میکنند.

دلیل آن کاملا مشخص است مهارت کم و مدیریت نادرست ریسک سرمایه میتواند باعث ضرر شما باشد.

اساتید معاملهگر معتقد هستند بهترین اهرم برای 100 دلارسرمایه، نسبت اهرمی1:100 است. این بدان معنی است که بروکر شما به ازای هر 100 دلار 100 دلار ارائه میدهد، به این معنی که میتوانید تا ده هزار دلار معامله کنید.

چگونه بهترین اهرم را انتخاب کنم؟

مقادیر اهرم عمدتاً با مبلغی که شما میتوانید سرمایهگذاری میکنید تعیین میشود. اگر یک حساب معاملاتی بزرگ باز میکنید، بسیار مهم است که نسبت اهرمی پایین را برای به حداقل رساندن ریسک و به حداکثر رساندن سود خود انتخاب کنید.

ممکن است نوسانات ارزی با درصد کمی تغییر کند، بنابراین اگر سپرده شما اندک باشد، ممکن است سود چندانی نداشته باشید. بنابراین، اگر تریدری تازهکار هستید، اهرمی را انتخاب کنید که با آن راحت هستید و شما را در معرض کمترین خطرات احتمالی با پایینترین ریسک قرار دهد.

نتیجه

اهرم ابزاری قدرتمند و پیشرو برای تریدرها و سرمایهگذاران جهت دستیابی به موفقیت و افزایش سود در معاملات است.

همانطور که میدانید مزیت برجسته استفاده از لوریج این است که تنها با سرمایه کمی میتوانید پول زیادی به دست آورید. با این حال، انتخاب بهترین اهرم برای استفاده در فارکس برای معاملهگران مبتدی و حرفه ای غیرممکن است.

برای انتخاب درستی که بتواند شما را تا حد زیادی به سود برساند لازم است در ابتدای راه از ضریب اهرمی پایین به همراه استراتژی معاملاتی و مدیریت ریسک سرمایه مناسب شروع کنید.

در عین حال بهترین اهرم فارکس 1:100 است زیرا این ضریب، تعادلی را بین قدرت خرید کافی و خطرات ناشی شکست در معاملات برقرار میکند.

این نسبت لوریج مورد علاقه همه معامله گران چه مبتدی و چه معامله گران با تجربه است. البته ما در ارگ تجارت توصیه به استفاده از اهرم نمیکنیم و مقاله بالا صرفا به منظور آشنایی شما با اهرم معلملاتی بود.